BGH, Beschluss vom 25.02.2019 - Aktenzeichen AnwZ (Brfg) 80/18

Nachweis von besonderen praktischen Erfahrungen eines zugelassenen Rechtsanwalts für die Verleihung einer Fachanwaltsbezeichnung (hier: "Fachanwalt für Steuerrecht")

Für die Verleihung einer Fachanwaltsbezeichnung hat der Antragsteller innerhalb der letzten 3 Jahre vor der Antragstellung im Fachgebiet als Rechtsanwalt persönlich und weisungsfrei 50 Fälle zu bearbeiten. Die zusätzliche Fallbearbeitung in einem Berufungs- oder sonstigen Rechtsmittelverfahren bietet nicht schon für sich genommen eine Gewähr dafür, dass der Rechtsanwalt hierbei in dem betreffenden Fachgebiet besondere praktische Erfahrungen erwirbt, die über diejenigen eines "durchschnittlichen" Falls hinausgehen.

Tenor

Der Antrag des Klägers auf Zulassung der Berufung gegen das Urteil des 4. Senats des Bayerischen Anwaltsgerichtshofes vom 24. September 2018 wird abgelehnt.

Der Kläger trägt die Kosten des Zulassungsverfahrens.

Der Wert des Zulassungsverfahrens und - insoweit unter Abänderung des Streitwertbeschlusses des Anwaltsgerichtshofes - auch des Verfahrens im ersten Rechtszug wird auf jeweils 12.500 € festgesetzt.

Gründe

I.

Der Kläger ist seit dem 28. August 1996 zur Rechtsanwaltschaft zugelassen. Er beantragte am 24. Juni 2013 bei der beklagten Rechtsanwaltskammer, die Bezeichnung "Fachanwalt für Steuerrecht" führen zu dürfen. Die Beklagte lehnte mit Bescheid vom 29. April 2016 den Antrag des Klägers ab. Die hiergegen gerichtete Klage des Klägers hat der Anwaltsgerichtshof abgewiesen. Der Kläger beantragt die Zulassung der Berufung gegen das Urteil des Anwaltsgerichtshofes.

II.

Der Antrag ist nach § 112e Satz 2 BRAO , § 124a Abs. 4 VwGO statthaft und auch im Übrigen zulässig. Er bleibt jedoch ohne Erfolg. Die geltend gemachten Zulassungsgründe (§ 112e Satz 2 BRAO , § 124 Abs. 2 Nr. 1 , 2 , 4 und 5 VwGO ) liegen nicht vor.

1. Der Zulassungsgrund ernstlicher Zweifel an der Richtigkeit des angefochtenen Urteils (§ 112e Satz 2 BRAO , § 124 Abs. 2 Nr. 1 VwGO ) setzt voraus, dass ein einzelner tragender Rechtssatz oder eine erhebliche Tatsachenfeststellung mit schlüssigen Argumenten in Frage gestellt wird (vgl. nur Senatsbeschlüsse vom 27. April 2016 - AnwZ (Brfg) 3/16, juris Rn. 3 und vom 16. März 2015 - AnwZ (Brfg) 47/14, juris Rn. 3; jeweils mwN). Entsprechende Zweifel vermag der Kläger mit seiner Antragsbegründung nicht darzulegen.

Nach § 2 Abs. 1 FAO hat ein Antragsteller für die Verleihung einer Fachanwaltsbezeichnung unter anderem besondere praktische Erfahrungen nachzuweisen. Der Erwerb besonderer praktischer Erfahrungen im Steuerrecht setzt nach § 5 Abs. 1 Buchst. b Satz 1 FAO voraus, dass der Antragsteller innerhalb der letzten 3 Jahre vor der Antragstellung im Fachgebiet als Rechtsanwalt persönlich und weisungsfrei 50 Fälle aus allen in § 9 FAO genannten Bereichen bearbeitet hat. Ob die vom Kläger insoweit vorgelegten Unterlagen zum Nachweis ausreichen, ist als Rechtsfrage gerichtlich uneingeschränkt überprüfbar (vgl. nur Senat, Beschluss vom 27. April 2016 aaO Rn. 4 mwN).

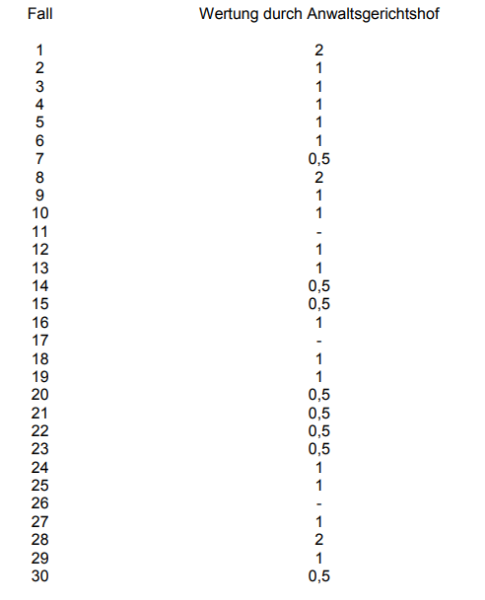

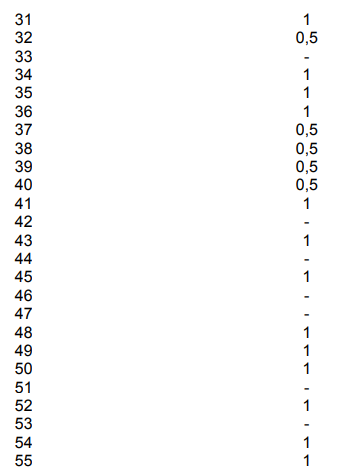

a) Der Anwaltsgerichtshof ist im Ergebnis zutreffend davon ausgegangen, dass dem Antragsteller der ihm obliegende Nachweis von 50 Fällen nicht gelungen ist. Er hat die vom Kläger bearbeiteten Fälle aus der mit dem Fachanwaltsantrag vom 24. Juni 2013 vom Kläger vorgelegten Fallliste (Anlage K 4 zur Klageschrift) wie folgt gewertet:

Hieraus folgt eine Gesamtzahl von 41,5 Fällen. Soweit der Anwaltsgerichtshof eine Gesamtzahl von 43,5 angibt (S. 16 der Gründe), ist dies rechnerisch nicht nachvollziehbar. Das gilt insbesondere für die Addition der auf Seite 7 der Fallliste aufgeführten Fälle 29 bis 32. Der Anwaltsgerichtshof wertet Fall 29 (antragsgemäß) als einen Fall, Fall 30 mit 0,5, Fall 31 mit 1 und Fall 32 mit 0,5, gelangt jedoch fehlerhaft zu einer Zwischensumme von vier statt drei Punkten (S. 12 f. der Gründe). Ähnliches gilt hinsichtlich der Addition der auf Seite 11 der Fallliste aufgeführten Fälle 45 bis 47. Der Anwaltsgerichtshof wertet Fall 45 (antragsgemäß) als einen Fall, die Fälle 46 und 47 jedoch nicht, da sie außerhalb des Referenzzeitraums liegen beziehungsweise identisch mit Fall 36 sind. Er gelangt fehlerhaft zu einer Zwischensumme von zwei statt einem Punkt (S. 14 der Gründe).

Die weiteren Fälle (Nr. 56-107), die der Kläger in der mit Schriftsatz vom 6. Oktober 2017 vorgelegten ergänzten Fallliste aufgeführt hat, hat der Anwaltsgerichtshof nicht gewertet (S. 16 ff. der Gründe).

b) Der Kläger beanstandet die Bewertung der Fälle 1, 4, 5, 8, 19, 28 und 44 durch den Anwaltsgerichtshof. Darüber hinaus begehrt er die Berücksichtigung der von ihm für seine eigene Kanzlei und eine Fotovoltaik-Anlage vorbereiteten und abgegebenen Steuererklärungen für die Veranlagungszeiträume 2010 bis 2012 und der von ihm für seine Kanzlei in diesen Jahren gefertigten Buchführung.

c) Die Rügen des Klägers führen nicht zu einer Wertung der von ihm vorgelegten Fälle, die eine - gemäß § 5 Abs. 1 Buchst. b Satz 1 FAO erforderliche - Mindestanzahl von 50 Fällen ergibt.

aa) Die Fälle 1, 4, 5, 8 und 28 will der Kläger höher gewichtet wissen, da sie sich über mehrere Instanzen erstreckten oder neben dem Verfahren vor dem Finanzamt auch eine finanzgerichtliche Klage und ein Steuerstrafverfahren umfassten.

(1) Unter einem "Fall" ist jede juristische Aufarbeitung eines einheitlichen Lebenssachverhalts zu verstehen, der sich von anderen Lebenssachverhalten dadurch unterscheidet, dass die zu beurteilenden Tatsachen und die Beteiligten verschieden sind (vgl. nur Senat, Urteil vom 9. Februar 2015 - AnwZ (Brfg) 54/13, juris Rn. 55; Beschlüsse vom 27. April 2016 aaO Rn. 5 und vom 6. März 2006 - AnwZ (B) 36/05, NJW 2006, 1513 Rn. 12; jeweils mwN). Sachen, die ein Anwalt sowohl außergerichtlich als auch gerichtlich bearbeitet, zählen folgerichtig nur als ein Fall (Senat, Urteil vom 9. Februar 2015 aaO). Dies gilt auch dann, wenn sich das Mandat auf mehrere gerichtliche Instanzen erstreckt (vgl. nur Senat, Urteil vom 9. Februar 2015 aaO; Beschlüsse vom 27. April 2016 aaO und vom 12. Juli 2010 - AnwZ (B) 85/09, NJW-RR 2011, 279 Rn. 3). Gegebenenfalls können solche Verfahren im Rahmen des § 5 Abs. 4 FAO höher als mit 1 gewichtet werden. Eine erweiternde Auslegung des Fallbegriffs scheidet insoweit aber aus (vgl. Senat, Beschluss vom 27. April 2016 aaO).

(2) Vorliegend kommt eine höhere Gewichtung der vorgenannten Fälle gemäß § 5 Abs. 4 FAO nur in Bezug auf die Fälle 4 und 5 in Betracht.

Nach dieser Vorschrift können Bedeutung, Umfang und Schwierigkeit einzelner Fälle zu einer höheren oder niedrigeren Gewichtung führen. Allein daraus, dass ein Fall in eine höhere Instanz gelangt, folgt nicht zwingend eine höhere Gewichtung (vgl. nur Senat, Beschlüsse vom 27. April 2016 aaO Rn. 12 und vom 12. Juli 2010 aaO Rn. 5). Eine schematische Aufwertung kommt nicht in Betracht. Denn die zusätzliche Fallbearbeitung in einem Berufungs- oder sonstigen Rechtsmittelverfahren bietet nicht schon für sich genommen eine Gewähr dafür, dass der Rechtsanwalt hierbei in dem betreffenden Fachgebiet besondere praktische Erfahrungen erwirbt, die über diejenigen eines "durchschnittlichen" Falls hinausgehen. Wird etwa bei unstreitigem Sachverhalt um Fragen des materiellen Rechts gestritten, besteht, wenn die Sache in zweiter Instanz nicht gleichsam rechtlich auf "neue Beine" gestellt wird, kein Anlass für eine Höhergewichtung. Wesentlich ist letztlich, ob sich aus dem Vortrag des jeweiligen Antragstellers hinreichend ergibt, dass der Fall durch seine Bearbeitung in mehr als einer Instanz eine höhere Gewichtung verdient. Dies kann zum Beispiel der Fall sein, wenn sich die Verhandlung in zweiter Instanz auf andere steuerrechtliche Fragen konzentriert hat als die, auf denen in erster Instanz der Schwerpunkt gelegen hat, oder wenn etwa prozessuale Umstände vorgelegen haben, die mit Blick auf das Tätigwerden auch in der zweiten Instanz die Sache besonders schwierig oder umfangreich erscheinen lassen (vgl. Senat, Beschlüsse vom 27. April 2016 und 12. Juli 2010, jew. aaO).

Die Voraussetzungen für eine Höhergewichtung gemäß § 5 Abs. 4 FAO hat der Kläger nur teilweise dargelegt.

(a) Die Fälle 1, 8 und 28, in denen der Kläger die jeweiligen Mandanten bis hin zur Revision beziehungsweise zur Nichtzulassungsbeschwerde vor dem Bundesfinanzhof vertreten hat, hat der Anwaltsgerichtshof bereits zweifach gewertet. Eine höhere Gewichtung ergibt sich aus den Fallbeschreibungen und dem Vortrag des Klägers nicht. Entgegen seiner Auffassung sind Ausgangsverfahren, Einspruch und Klage beim Finanzgericht in derselben Sache keineswegs ohne weiteres stets als zwei Fälle und bei Einlegung der Revision beziehungsweise einer Nichtzulassungsbeschwerde als drei Fälle zu werten.

(b) Die Fälle 4 und 5 hat der Anwaltsgerichtshof jeweils einfach gewertet. Unter Berücksichtigung des Umstandes, dass der Kläger in diesen Fällen die Mandanten nicht nur in Bezug auf die Abgabenbescheide und insofern vor dem Finanzgericht, sondern auch in Steuerstrafverfahren vertreten hat, erscheint eine Höhergewichtung gemäß § 5 Abs. 4 FAO in Gestalt einer jeweils zweifachen Wertung gerechtfertigt. Anhaltspunkte für eine - vom Kläger begehrte - dreifache Wertung ergeben sich dagegen nicht.

bb) Fall 19 haben sowohl die Beklagte als auch der Anwaltsgerichtshof einfach gewertet. Dies hat der Kläger erstinstanzlich hingenommen. Nunmehr begehrt er eine Mehrfachgewichtung mit der Begründung, in dem Fall sei es um die Besteuerung (Umsatzsteuer) und um ein Steuerstrafverfahren mit Verhandlungsmaßnahmen, Besprechungen "und so weiter" gegangen. Dem vermag der Senat indes keine Anhaltspunkte zu entnehmen, die eine höhere Gewichtung gemäß § 5 Abs. 4 FAO rechtfertigen. Ausweislich der vom Kläger eingereichten Fallliste hat er seine Mandantin in einem Steuerstrafverfahren wegen Hinterziehung von Umsatzsteuer vertreten. In diesem Rahmen hat er mit dem Finanzamt und der Steuerfahndungsstelle korrespondiert und war bei Fahndungsmaßnahmen anwesend. Diese Tätigkeiten begründen keine höhere als eine einfache Gewichtung.

cc) Hinsichtlich Fall 44, den der Anwaltsgerichtshof nicht gewertet hat (S. 7 f. der Gründe), kann dahinstehen, ob er im Lichte der ergänzenden Ausführungen des Klägers in der Begründung des Antrags auf Zulassung der Berufung (einfach) für den Bereich des § 9 Nr. 1 FAO (Buchführung und Bilanzwesen einschließlich des Rechts der Buchführung und des Jahresabschlusses) zu werten ist. Selbst wenn hiervon ausgegangen würde, wäre die gemäß § 5 Abs. 1 Buchst. b Satz 1 FAO erforderliche Fallzahl von 50 Fällen nicht erreicht (siehe nachfolgend zu ee).

dd) In Bezug auf die vom Kläger für seine eigene Kanzlei vorbereiteten und abgegebenen Steuererklärungen für die Veranlagungszeiträume 2010 bis 2012 und die von ihm für seine Kanzlei in diesen Jahren gefertigte Buchführung erscheint fraglich, ob diese Tätigkeiten als Fälle im Sinne von § 5 Abs. 1 Buchst. b Satz 1 FAO gewertet werden können.

(1) Allerdings hat der Anwaltsgerichtshof den diesbezüglichen, erst in der mündlichen Verhandlung vom 24. September 2018 gehaltenen Vortrag des Klägers zu Unrecht gemäß § 112c Abs. 1 Satz 1 BRAO i.V.m. § 87b Abs. 3 VwGO nicht zugelassen. Die vom Anwaltsgerichtshof in Bezug genommene gerichtliche Verfügung und Fristsetzung vom 28. November 2017 gemäß § 87b Abs. 1 und 2 VwGO betraf ausschließlich die vom Kläger mit Schriftsatz vom 6. Oktober 2017 vorgelegte ergänzende Fallliste und die hierzu nach Auffassung des Anwaltsgerichtshofs erforderlichen weiteren Angaben, nicht hingegen die hier relevanten Angaben zu den Steuererklärungen und der Buchführung der Kanzlei des Klägers.

(2) Nach der Rechtsprechung des Senats gilt jede Steuererklärung für ein Jahr, die der Rechtsanwalt für einen Mandanten erarbeitet hat, beziehungsweise deren Vorbereitung als ein Fall im Sinne von § 5 Abs. 1 FAO (Senat, Beschluss vom 6. März 2006 - AnwZ (B) 36/05, juris Rn. 26 ff.). Dies entspricht der Auslegung des Berliner Erfahrungsaustausches der Bundesrechtsanwaltskammer zu den Fachanwaltschaften im Jahr 2001. Danach gelten Steuererklärungen aus einem Bereich des § 9 Nr. 3 FAO für einen Mandanten als ein Fall (Fachanwaltschaften: Berliner Erfahrungsaustausch 2001, Ziff. 6.3.5.2, BRAK-Mitt. 2002, 26 , 28). Vor diesem Hintergrund ist zweifelhaft, ob eine Steuererklärung, die ein Rechtsanwalt nicht für einen Mandanten, sondern für seine eigene Kanzlei vorbereitet und anfertigt, als Fall gewertet werden kann.

Auch diese Frage kann indes dahinstehen. Denn selbst, wenn sie zu bejahen sein sollte, wäre die gemäß § 5 Abs. 1 Buchst. b Satz 1 FAO erforderliche Fallzahl von 50 Fällen nicht erreicht (siehe nachfolgend zu ee). Die Steuererklärungen für die Kanzlei des Klägers wären je Veranlagungszeitraum jeweils als ein Fall zu werten. Die Buchführung und die vom Kläger gefertigten Einnahme-Überschuss-Rechnungen dienten der Vorbereitung der Steuererklärung und wären nicht zusätzlich zu werten. Letzteres gilt auch hinsichtlich der vom Kläger für seine Kanzlei abgegebenen Umsatzsteuer-Jahreserklärungen. Zu den von ihm erstellten Umsatzsteuer-Jahreserklärungen betreffend seine Fotovoltaik-Anlage führt der Kläger erstmals in der Begründung seines Antrags auf Zulassung der Berufung aus. Sein aus einem Satz bestehender, äußerst knapper Vortrag enthält keinerlei Angaben zu dem Inhalt dieser Steuererklärungen und dem für sie getätigten Aufwand, so dass sie nicht gewertet werden können.

ee) Nach alledem erreicht der Kläger im Vergleich zur Bewertung durch den Anwaltsgerichtshof allenfalls eine um sechs Fälle höhere Bewertung (Fälle 4, 5, 44; eigene Steuererklärungen des Klägers für die Veranlagungszeiträume 2010 bis 2012) und damit eine Fallzahl von höchstens 47,5. Damit bleibt er unter der gemäß § 5 Abs. 1 Buchst. b Satz 1 FAO erforderlichen Anzahl von 50 Fällen.

2. Die Rechtssache hat keine grundsätzliche Bedeutung (§ 112e Satz 2 BRAO , § 124 Abs. 2 Nr. 3 VwGO ). Die Rechtslage ist eindeutig und nicht klärungsbedürftig. Das gilt insbesondere für die vom Kläger aufgeworfene Frage, ob der Nachweis der besonderen praktischen Erfahrungen im Sinne von § 2 Abs. 1 , § 5 Abs. 1 Buchst. b FAO auch Fallbearbeitungen aus dem Bereich des § 9 Nr. 1 FAO voraussetzt. Diese Frage ist aufgrund des Gesetzeswortlauts eindeutig zu bejahen. Danach setzt der Erwerb besonderer Erfahrungen im Steuerrecht voraus, dass der Antragsteller 50 Fälle aus allen in § 9 genannten Bereichen bearbeitet hat und mithin auch aus dem Bereich gemäß § 9 Nr. 1 FAO (Vossebürger in Feuerich/Weyland, BRAO , 9. Aufl., § 5 FAO Rn. 32; Scharmer in Hartung/Scharmer, BORA/FAO, 6. Aufl., § 5 FAO Rn. 115 ff.; Offermann-Burckart, Fachanwalt werden und bleiben, 3. Aufl., Rn. 548). Im Übrigen ist die vorgenannte Frage für die Entscheidung des vorliegenden Falles unerheblich. Sie betrifft allein Fall 44. Auch wenn dieser - wie vorstehend (unter 1 c cc) unterstellt - für den Bereich des § 9 Nr. 1 FAO gewertet werden würde, wären die besonderen Erfahrungen des Klägers im Sinne von § 5 Abs. 1 Buchst. b FAO nicht nachgewiesen, da die erforderliche Anzahl von 50 Fällen nicht erreicht wird (siehe vorstehend zu 1 c ee).

3. Der Zulassungsgrund der Divergenz (§ 112e Satz 2 BRAO , § 124 Abs. 2 Nr. 4 VwGO ) ist ebenfalls nicht gegeben. Er setzt voraus, dass die anzufechtende Entscheidung von der Entscheidung eines höher- oder gleichrangigen Gerichts abweicht und auf dieser Abweichung beruht. Eine Abweichung in diesem Sinne liegt nur vor, wenn die anzufechtende Entscheidung ein und dieselbe Rechtsfrage anders beantwortet als die Vergleichsentscheidung, mithin einen Rechtssatz aufstellt, der sich mit einem in der Vergleichsentscheidung aufgestellten und diese tragenden Rechtssatz nicht deckt (Senat, Beschluss vom 28. Juni 2018 - AnwZ (Brfg) 5/18, juris Rn. 18 mwN). Eine solche Abweichung hat der Kläger nicht dargelegt. Mit der von ihm beanstandeten Festsetzung des Streitwertes durch den Anwaltsgerichtshof gemäß § 194 Abs. 1 BRAO , § 52 Abs. 1 GKG auf 25.000 € wird kein in vorgenanntem Sinne divergenzfähiger Rechtssatz aufgestellt.

Der Senat macht jedoch von der Möglichkeit Gebrauch, den durch den Anwaltsgerichtshof für das erstinstanzliche Verfahren festgesetzten Streitwert gemäß § 194 Abs. 3 Halbsatz 2 BRAO i.V.m. § 63 Abs. 3 Satz 1 Nr. 2 GKG zu ändern (siehe nachfolgend zu III.).

4. Der Kläger hat keinen Verfahrensfehler, insbesondere keinen Verstoß gegen den Amtsermittlungsgrundsatz gemäß § 86 Abs. 1 VwGO , dargelegt, auf dem die Entscheidung des Anwaltsgerichtshofes beruhen kann (§ 112e Satz 2 BRAO , § 124 Abs. 2 Nr. 5 VwGO ).

a) Im Antrag auf Zulassung der Berufung wegen eines Verstoßes gegen den Amtsermittlungsgrundsatz (§ 86 Abs. 1 VwGO ) muss substantiiert dargelegt werden, hinsichtlich welcher tatsächlichen Umstände Aufklärungsbedarf bestanden hat, welche für geeignet und erforderlich gehaltenen Aufklärungsmaßnahmen hierfür in Betracht gekommen wären und welche tatsächlichen Feststellungen bei Durchführung der unterbliebenen Sachverhaltsaufklärung voraussichtlich getroffen worden wären (Senat, Beschluss vom 10. Juli 2015 - AnwZ (Brfg) 15/15, juris Rn. 11 mwN).

b) Diese Voraussetzungen sind hier nicht erfüllt. Ein entscheidungserheblicher Verfahrensmangel kann - entgegen der Auffassung des Klägers - insbesondere nicht darin gesehen werden, dass der Anwaltsgerichtshof die Ausführungen des Klägers zu den von ihm für seine eigene Kanzlei gefertigten Steuererklärungen nicht berücksichtigt und hierzu keine weiteren Ermittlungen angestellt hat. Denn auf einem solchen - hier unterstellten - Verfahrensmangel beruht die Entscheidung des Anwaltsgerichtshofes nicht. Auf der Grundlage der Begründung des Antrags des Klägers auf Zulassung der Berufung kommt eine Bewertung der von ihm für seine eigene Kanzlei vorgenommenen Buchführung und gefertigten Steuererklärungen für die Veranlagungszeiträume 2010 bis 2012 mit mehr als drei Fällen nicht in Betracht (siehe vorstehend zu 1 c dd (2)). Sie würde - wie ausgeführt - nicht zu der gemäß § 5 Abs. 1 Buchst. b FAO erforderlichen Anzahl von 50 Fällen und damit nicht zu einer von dem angefochtenen Urteil abweichenden Entscheidung führen (siehe vorstehend zu 1 c ee).

III.

Die Kostenentscheidung beruht auf § 112c Abs. 1 Satz 1 BRAO , § 154 Abs. 2 VwGO . Die Streitwertfestsetzung folgt aus § 194 Abs. 1 BRAO , § 52 Abs. 1 GKG ; insoweit setzt der Senat in ständiger Rechtsprechung den Streitwert mit 12.500 € fest (vgl. nur Beschluss vom 27. April 2016 aaO Rn. 16 mwN).

Die Änderung der Streitwertfestsetzung des Anwaltsgerichtshofs beruht auf § 194 Abs. 3 Halbsatz 2 BRAO i.V.m. § 63 Abs. 3 Satz 1 Nr. 2 GKG .